非自発的な失業の場合の支援策の一つに健康保険料の軽減措置があります。どのようなケースで利用ができるのか調べてみました。本制度の適用により健康保険料の支払いが大幅に変わる可能性があるので、退職された方、退職を検討されている方はぜひとも本制度の適用の可否をご確認ください。

失業時の健康保険の選択について

退職時の健康保険の選択については別途記事「退職時の健康保険。任意継続と国民健康保険の選択方法」にて詳しく説明していますが、簡単に言うと、「任意継続」か「国民健康保険」に入るかの選択となります。離職前の年収が多い方は「任意継続」が有利で年収の少ない方は「国民健康保険」が有利となります。

おおよその目安として加入者が本人のみの場合は年収500万前後が分岐点となります。被扶養者が2人いる場合で年収240万前後が分岐点の目安となります。

国民健康保険における非自発的失業者の軽減措置とは

①雇用保険の特定受給資格者、特定理由離職者として認定を受けた方(所謂会社都合で離職された方)②離職日時点で65歳未満の全てに該当する方はの人については国民健康保険につきの軽減措置があります。

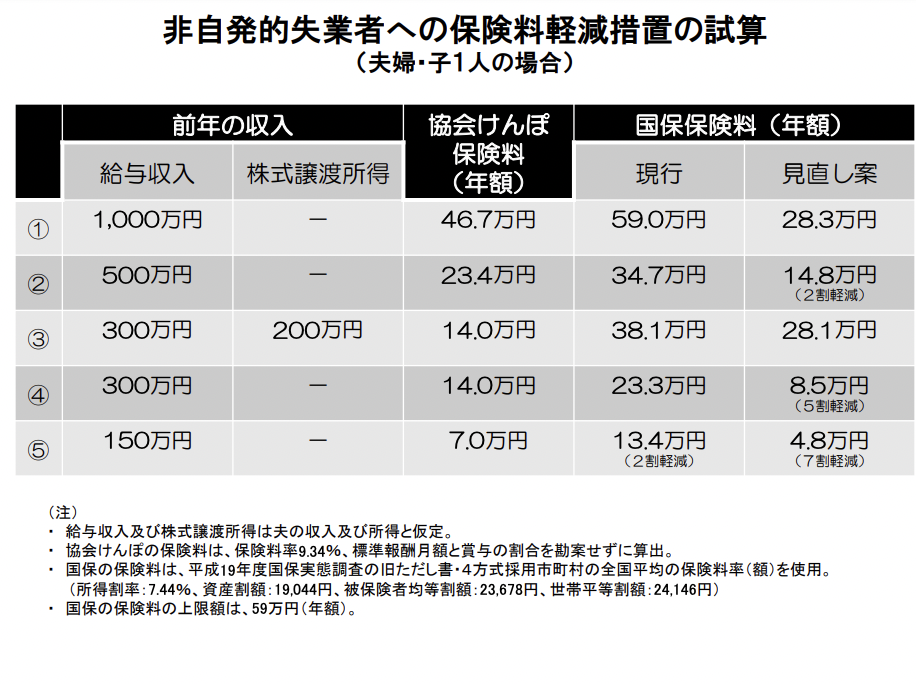

軽減方法は、対象者の前年の給与所得のみを30/100として計算するもので、軽減対象期間は離職の翌日から翌年度末までの期間となります。

国民健康保険は前年の所得をもとに計算されます。

例えば離職日が令和3年10月末で、11月1日から国民健康保険に加入した場合

令和3年11月〜令和4年3月⇒令和2年1月〜12月の所得☓30/100により計算

令和4年4月〜令和5年3月⇒令和3年1月〜12月の所得☓30/100により計算

上記令和3年11月〜令和5年3月までの国民健康保につき軽減措置が適用できます。

尚、上記軽減措置の適用を受けるためには市町村の国保年金課での申請手続きが必要です。

軽減措置を適用した場合の「任意継続」と「国民健康保険」の選択について

軽減措置が適用できる場合の任意継続と国民健康保険の選択の損益分岐は

加入者が本人のみの場合 前年の年収1400万

被扶養者が2人いる場合 前年の年収700万が分岐の目安となります。

詳しい計算はお住まいの市町村と所属していた保険組合により異なりますので、ご自身で計算し、ご確認ください。

また、軽減措置を適用しても任意継続のほうが有利な高所得の方でも、離職により次年度は国民健康保険が有利になるケースも多いことと思われます。

その場合、翌年4月に任意継続から国民健康保険に移行することにより、大幅な保険料の削減が期待できます。(2022年1月以降任意継続の保険者はいつでも自らの申出により国民健康保険への移行が可能となりました。)

まとめ

会社勤めの場合、各種社会保険については、社員が有利な選択を行えるよう、会社からアナウンスをもられることが多いと思いますが、一旦離職をすると全ては自己責任です。本件のような軽減措置についても、ハローワークでパンフレットはもらえますが、丁寧に説明をしてはくれません。

正しい知識を身につけることだけが、身を助けることとなります。

国民健康保険はとても高額で、かつ前の年の所得に応じての支払いが必要となります。

本制度を知らないが為にケースによっては年間50万円以上多く支払う可能性もあります。

退職時には本制度が適用できるか否か、再度確認することをおすすめします。

コメント